Résumé

– La courbe des taux de rendement indique le niveau de taux d’intérêt auquel l’émetteur doit faire face à une maturité donnée, à un instant donné.

– La partie courte de la courbe est en théorie davantage liée aux évolutions du taux directeur des banques centrales. La partie longue est fonction du risque de solvabilité / inflation associé à l’émetteur.

– La crise financière et la politique des banques centrales ont toutefois considérablement modifié la forme et la structure de la courbe des taux.

– L’évolution de la forme de cette courbe est un bon indicateur avancé de l’activité économique. Les huit derniers cycles récessionnistes US ont tous été précédés d’une inversion de la courbe.

La structure par terme de la courbe des taux d’intérêt

La courbe des taux d’intérêt ou de rendement (en anglais yield curve) d’une obligation financière est la fonction qui, à une date donnée et pour chaque maturité (son échéance), indique le niveau de taux d’intérêt associé. On la représente sur un repère dont l’axe des abscisses correspond à la maturité de l’obligation et l’ordonnée au taux d’intérêt. Elle répond à deux demandes sur les marchés financiers puisque, d’un côté, elle agrège l’ensemble des taux d’intérêt que va devoir acquitter un émetteur et, de l’autre, elle informe les investisseurs des rendements d’un titre selon sa maturité. La structure et l’évolution de la courbe sont donc des informations cruciales pour l’efficience des marchés obligataires.

On peut dissocier les maturités à court terme de la courbe (de 3 mois à 2 ans) et celles de long terme (au-delà de 2 ans et pouvant aller jusqu’à 50 ans). On parlera de partie courte et longue de la courbe. La pente de la courbe des taux, calculée par l’écart (spread) de taux entre les taux à courts termes et les tauxà longs termes (Taux 10 ans – Taux 3 mois ou Taux 2 ans), est un indicateur fréquemment utilisé afin de connaître la forme de la courbe. En théorie, cette pente est supposée positive puisque les taux d’intérêt à long terme sont supérieurs aux taux à court terme. En effet, selon J. R. Hicks (théorie des anticipations de la structure par terme des taux d’intérêt, 1939), les investisseurs, averses au risque, ont une préférence pour la liquidité, c’est-à-dire pour les titres qui s’échangent dans des quantités importantes sur les marchés. Plus une obligation dispose d’une échéance longue, plus l’émetteur doit offrir une rémunération importante aux investisseurs pour les inciter à détenir des actifs moins liquides. La prime de risque, appelée prime de terme, augmente avec le temps mais est marginalement décroissante, ce qui explique la forme théorique croissante et concave de la courbe des taux.

Plusieurs facteurs endogènes et exogènes à l’émetteur viennent modifier l’apparence de la courbe des taux. L’évolution des taux directeurs de la Banque centrale va régir les mouvements de la partie courte de la courbe.

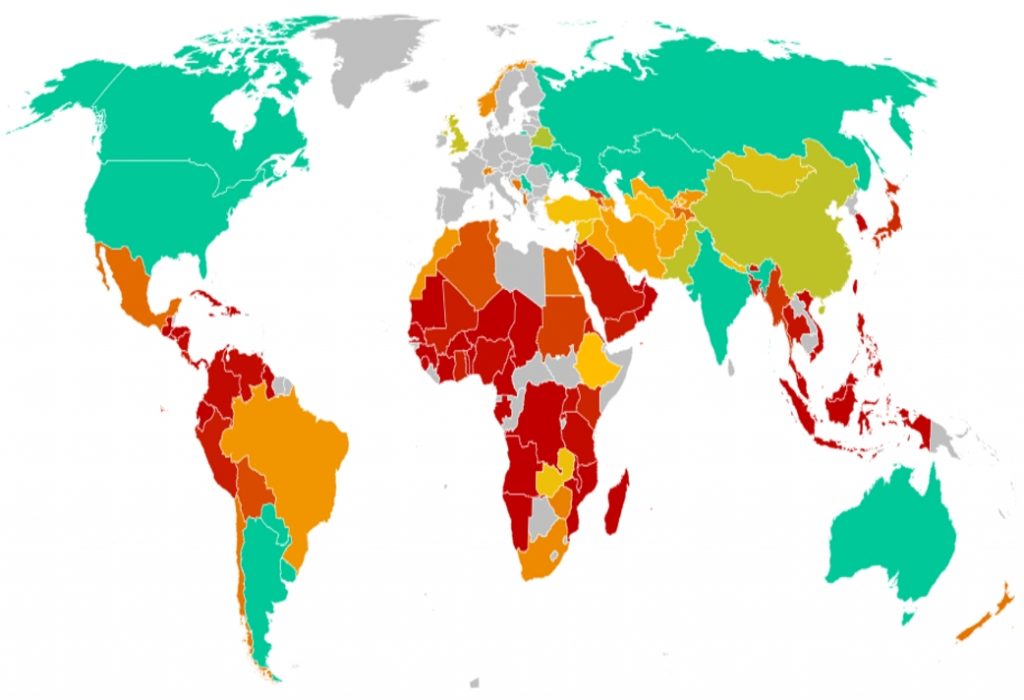

A long terme, deux facteurs entrent en compte dans l’évolution de la courbe. D’un côté, la prime de risque liée aux incertitudes sur la solvabilité et au défaut de l’émetteur. Ce risque de crédit est notamment évalué par les agences de notation grâce à leur échelle de notation. Plus un pays est bien noté, plus sa probabilité de défaut est faible et donc le taux d’intérêt de long terme exigé est faible. Comme on peut le voir sur le graphique ci-dessous, les pays de la Zone Euro notés AAA[i]par les agences de notation bénéficient de taux sur l’ensemble de la courbe plus faibles que les émetteurs souverains moins bien notés. Les investisseurs appliquent à ces émetteurs jugés sûrs une prime de risque faible voire nulle.

De l’autre, le risque inflationniste détermine le niveau de taux exigé par les investisseurs, celui-ci érodant le rendement des titres détenus. Les investisseurs qui achètent des obligations à maturité longue vont donc demander un rendement d’autant plus élevé si leurs anticipations d’inflation le sont également.

Toutefois, les pressions inflationnistes étant aujourd’hui faibles, seul le risque crédit explique les divergences dans la courbe des taux entre les pays.

Source : Site Banque Centrale Européenne

Déterminants contemporains de la structure de la courbe des taux de rendement

Depuis le début des années 2000, on constate une chute des taux d’intérêt à long terme suite à la forte croissance de la demande pour ces titres longs, provoquant un déséquilibre et un excès de demande sur le marché des titres.

La demande internationale pour les titres longs provenant des banques centrales a un impact significatif sur la trajectoire des taux d’intérêt à long terme. En effet, les banques centrales, qui cherchent à limiter la volatilité de leur taux de change, vont se constituer des réserves en devises étrangères. Les données du Fonds Monétaire International (FMI) font état d’une croissance très forte des réserves de change chez les pays exportateurs et ceux producteurs de pétrole. Ainsi, en Chine, entre 2002 et 2012, les réserves en dollars sont passées de 286 à 3 200 milliards. Ces immenses liquidités sont investies dans les titres longs tels que les obligations souveraines américaines[ii](dans le cas de réserves en dollars) et européennes bien notées comme celles françaises et allemandes (dans le cadre de réserves en euros).

A cette demande émanant des autorités politiques vient s’ajouter la demande pour épargne longue liée au vieillissement démographique. Face à la hausse du nombre de retraités dans les pays développés, ces derniers cherchent à se constituer une épargne longue de réserve en vue de leur retraite afin de lisser leur niveau de revenu inter-temporel. De fait, les investisseurs institutionnels (société d’assurance, fonds de pension…) ont vu leur encours sous gestion s’accroître ces deux dernières décennies, provoquant des mouvements d’achats massifs de titres de longues maturités afin de satisfaire aux besoins des clients. La théorie de l’habitat préféré (Modigliani & Sutch) s’applique donc aux institutionnels puisque, l’échéance longue des ressources les incite à investir sur des horizons de placement de long terme.

Aussi bien les autorités monétaires que les investisseurs institutionnels ajustent donc leur politique d’investissement selon leur gestion actif/passif. Etant donné leur horizon d’investissement de long terme, ils se portent naturellement sur les titres obligataires sûrs et à échéance longue.

Ces mouvements favorisant l’aplatissement de la courbe des taux peuvent parfois être d’une telle ampleur que cela débouche sur une inversion de la courbe, les taux courts devenant supérieurs aux taux longs. C’est notamment le cas lorsque la Banque centrale décide de freiner l’inflation en remontant ses taux directeurs alors que la hausse de la demande structurelle, comme stipulé précédemment, tire les taux longs vers le bas. Cette politique monétaire restrictive débouche sur un renchérissement du coût du crédit auprès des banques, une chute de la masse monétaire en circulation et in fine un ralentissement de l’activité à moyen terme. Dès lors, la pente négative de la courbe des taux de rendement apparaît comme un indicateur avancé de la conjoncture.

Inversion de la courbe des taux rendement : quelle valeur prédictive ?

La politique de la Banque centrale est une politique dite contra-cyclique qui vise à lisser la croissance dans le temps en limitant les phases de surchauffe et en stimulant l’activité en temps de récession.

Dans notre analyse des cycles conjoncturels, nous retiendrons l’approche de Juglar et ses travaux sur les cycles courts économiques. Selon Juglar, les cycles durent entre 6 et 11 ans et dépendent de l’investissement, et donc indirectement des taux d’intérêt. L’inversion de la courbe des taux est donc synonyme de surchauffe puisque les taux courts s’élèvent afin de limiter les risques inflationnistes et de création de bulle, alors que la faiblesse des taux longs stimule le surinvestissement. Cette phase précède un ralentissement de l’activité économique.

L’exemple le plus probant de l’inversion de la courbe des taux est celui des Etats-Unis en 2004. Alan Greenspan alors directeur de la FED appellera ce phénomène « Conundrum ». Afin de limiter la croissance de la bulle immobilière, la FED décide de relever ses taux directeurs à plusieurs reprises entre 2004 et 2007 (de 1 % à 5,25 %). En théorie, une hausse des taux courts doit s’accompagner d’une translation vers le haut des taux longs. Mais cette politique contra-cyclique opérée par la FED s’est heurtée à certains facteurs exogènes limitant la transmission de la politique monétaire. Ainsi la forte croissance de la demande en titres financiers à long terme depuis le début des années 2000 (vieillissement de la population et hausse des réserves de change) a tiré les taux longs vers le bas. La courbe des rendements obligataires américains s’est ainsi inversée en août 2006, un an avant les premiers signes de ralentissement de l’activité et de la contraction du marché immobilier US.

La courbe des taux apparaît donc comme un bon indicateur avancé de conjoncture. En effet, l’inversion de la courbe des taux à tendance à s’accompagner, à horizon de 4 à 6 trimestres, d’une récession aussi bien aux Etats-Unis qu’en Europe. Comme on peut le voir sur les graphiques ci-dessous, lorsque la pente de la courbe entre en territoire négatif, cela s’accompagne d’une récession. En effet, aux USA, depuis 1960, on a assisté à neuf reprises à une inversion de la courbe des taux de rendement du trésor américain et huit d’entre elles ont été suivies d’une récession.

Source : Site FED et de la BCE

Néanmoins, si l’inversion de la courbe des taux s’est révélée être historiquement un indicateur satisfaisant dans la prévision de récession, elle ne donne aucune prévision chiffrée de la récession.

A noter que la FED publie mensuellement un indicateur de probabilité de récession du marché américain (à horizon douze mois) à partir du spread taux courts-taux longs. Ce modèle indiquait une probabilité de récession en 2008 s’élevant à 40 %. Idem pour 2001. Aujourd’hui, ce modèle fait état d’une probabilité de récession pour 2014 de seulement 4 %. Un niveau suffisamment faible pour penser que l’activité US est en phase d’expansion.

Enfin, même si statistiquement les récessions se sont en grande majorité précédées d’une inversion de la courbe, les politiques monétaires contemporaines visant à la sortie de crise économique et financière ont directement impacté la structure et la forme de la courbe des taux remettant ainsi en cause l’utilisation de celle-ci comme indicateur avancé. Aussi bien aux Etats Unis (Quantitative Easing, Operation Twist) qu’en Europe (Outright Monetary Transactions[iii]), l’action des banques centrales s’est directement portée sur une modification volontaire et un applatissement de la courbe des taux. Pour ne citer qu’un exemple, l’Operation Twist décidée par le Fed en septembre 2011 visait à vendre des titres courts et donc une remontée mécanique des taux à court terme (inférieurs à 3 ans) tout en achetant des titres longs (supérieurs à 6 ans). Le double enjeu d’une telle politique (667mds d’€) est donc de financer l’Etat américain et l’activité par le biais d’une baisse des taux longs tout en laissant la masse monétaire inchangée (aucun risque inflationniste).

De fait, les récents ajustements opérés sur la courbe des taux risquent de limiter la capacité prédictive de la courbe des taux dans les prochaines années.

Notes:

[1] AAA est la meilleure notation (cf. article sur la notation souveraine et ses enjeux), elle atteste d’une probabilité de défaut nulle

[2] L’aplatissement de la courbe des rendements : causes et implications en termes de politiques économiques, M. Collin, juin 2007

[3] Le programme Outright Monetary transactions est le programme d’achat de la BCE de dette souveraine sur les marchés primaires et secondaires afin de faire baisser les taux d’emprunt étatique.

Bibliographie

– L’aplatissement de la courbe des rendements : causes et implications en termes de politiques économiques, M. Collin, juin 2007.

– Comment peut-on avoir une courbe des taux inversée, NATIXIS Flash Marché, 2008.

– Faut-il, dans la crise, aplatir ou pentifier les courbes des taux d’intérêt? NATIXIS Special Report, 2009.

– Comment éviter une pentification continuelle de la courbe des taux de la zone€ ? NATIXIS Special Report, 2009.

– Etats-Unis : un aplatissement structurel de la courbe des taux, Société Générale, 2006.

– The Yield Curve as a Leading Indicator: Some Practical Issues, FED Research, 2006.